Инвестиции без вируса

Рубль слабеет на фоне эпидемии коронавируса. При этом цены на золото, бриллианты стабильно растут. Во что вкладывать деньги — в материале "РГ".

Возьмут все, что блестит

Мировые цены на золото в 2020 году продолжат расти, прогнозируют аналитики. Драгметалл, вероятно, будет пользоваться спросом и у обычных инвесторов, и у многих центральных банков — покупкой классического актива все они попытаются защититься от неурядиц в мировой экономике.

Текущая цена на тройскую унцию золота колеблется возле 1580 долларов. Ее стоимость начала заметно увеличиваться во второй половине 2019-го, стартовав примерно с 1300 долларов — росту способствовала торговая война между США и Китаем и все большее количество негативных прогнозов по росту мировой экономики. Последний рост цен на золото прошел на днях из-за новостей о китайском коронавирусе. На пике его цена доходила почти до 1590 долларов.

В 2020 году золото будет стоить около 1600 долларов за унцию, прогнозирует аналитик УК "Альфа-Капитал" Артем Копылов. Замедление мировой экономики даст много поводов для увеличения спроса на защитные активы. Начальник отдела глобальных исследований "Открытие Брокер" Михаил Шульгин не исключает и повышения цены до 1700 долларов.

Более серьезный рост, до 1800 долларов за унцию, возможен при появлении признаков рецессии в крупных экономиках и снижении ставки ФРС США, отмечает Копылов. Снижение же цен на золото (но максимум до 1300 долларов за унцию) тоже возможно — например, если ФРС придется повышать ставки в ответ на ускорение инфляции в США, вызванное ростом потребительского спроса, допускает аналитик.

Активно закупали золото в резервы в прошлом году центральные банки России, Турции, Индии и Китая. Банк России купил еще почти 159 тонн золота (всего у него теперь больше 2270 тонн). Российский центробанк с общенациональным курсом на дедолларизацию имеет все основания оставаться активным покупателем на рынке золота, считает Шульгин. Санкционная тема играет здесь не последнюю роль, но следует учитывать и экономические мотивы. Потенциальных рисков, которые могут повлиять на состояние мировой экономики, а значит, и российской тоже, достаточно: президентские выборы в США в ноябре, Brexit, пока туманные перспективы окончательного торгового соглашения между США и Китаем.

"Опять же активы, которые в мире могут предложить инвесторам реальную положительную доходность, — в дефиците. При этом Россия сама популярна среди ищущих доходность международных инвесторов, поскольку уровень ключевой ставки и низкая инфляция делают российские активы крайне привлекательными", — указывает Шульгин.

Физлица в стороне от покупок тоже не останутся. Инвестиции в золото помогают решать задачу диверсификации портфеля и некоторой защиты от просадок при колебаниях на мировых рынках, говорит Копылов. Поэтому на растущих рынках золото не пользуется большим спросом — металл не приносит дивидендов или купонных выплат, к тому же за его хранение приходится платить процент. По статистике, большинство инвесторов инвестируют в драгметаллы около 15% и варьируют этим показателем в зависимости от ситуации на рынках.

Роман МАРКЕЛОВ

Какая мелочь

В Швейцарии на местном монетном дворе отчеканили самую маленькую в мире золотую памятную монету диаметром всего три миллиметра. Главная ее особенность — микроскопический портрет Альберта Эйнштейна. Монета вышла ограниченным тиражом, и за ней уже охотятся нумизматы.

Спрос на монеты из драгоценных металлов — инвестиционные и памятные — в мире растет. Россия не исключение. Для граждан покупка такой "мелочи" — один из способов выгодно инвестировать в "вечные ценности". К тому же драгметаллы, в частности золото, считаются тихой гаванью во времена финансовых кризисов.

Монеты из золота, серебра, палладия выпускают центральные банки и частные компании (для этого им нужно лишь приобрести права — небольшие страны охотно ими торгуют). Такие изделия имеют свои отличия. Инвестиционные чеканятся большими тиражами. Их ценность определяется стоимостью металла, из которого они изготовлены. Они больше всего подходят для сохранения и приумножения капитала. Памятные монеты изготавливаются небольшим тиражом и представляют художественную и нумизматическую ценность. Они посвящены каким-либо значимым датам и событиям. Спрос на них формируется главным образом у коллекционеров. Ценообразование на них более сложное. Покупка таких монет требует от инвестора больше специальных знаний, указывает Ян Мельничук, инвестиционный консультант "БКС Премьер".

В последние три года в России наблюдается резкий рост интереса к золотым монетам, говорит Алексей Вязовский, вице-президент "Золотого монетного дома". По его словам, это связано с ростом цен на желтый металл. За 3 года унция (31,1 грамма) подорожала на треть. В 2019 году золото принесло инвесторам 18,3% в долларовом исчислении. В рублях чуть меньше — 13,9% (из-за укрепления курса рубля). Серебро выросло скромнее: рост был около 15% и 12% соответственно,

Преимущество монет как инвестиционного инструмента — трудность их подделки, отмечает Вязовский. Монету легко проверить на подлинность. Перед покупкой ее взвешивают и оценивают, соответствует ли она параметрам, измеряют также толщину и диаметр. Кроме того, монеты удобно хранить: драгоценный металл способен выдержать любое воздействие.

Можно вкладывать деньги и в слитки, но они при покупке все еще облагаются 20% НДС.

"Рынок инвестиционных монет имеет высокую ликвидность, — уверяет Вязовский. — Обратным выкупом занимаются десятки компаний и банков. Спрэд (разница между ценой продажи и покупки. — "РГ") в случае, например, с золотым "Георгием" может составлять 500-600 рублей при цене монеты в 21-22 тысячи рублей".

Монеты могут быть интересными для вложений в долгосрочной перспективе, как минимум, 3-5 лет, указывает Мельничук, поэтому в них есть смысл инвестировать, если человек располагает свободными средствами, которые не потребуются внезапно в ближайшие годы.

Также нужно учитывать необходимость расходов на хранение монет (аренда сейфа или банковской ячейки) и помнить, что достаточно едва заметно поцарапать монету, и она автоматически переходит из "отличного" состояния в "удовлетворительное", соответственно теряя в стоимости.

Юлия КРИВОШАПКО

Металл в состоянии кипения

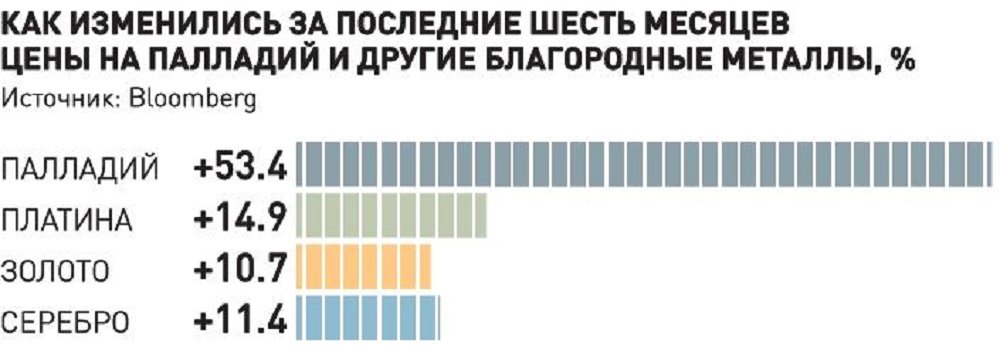

Палладий стал одним из самых "горячих" драгметаллов: с начала текущего года его стоимость выросла более чем на 20%, а за полгода — более чем на 50%, и эти показатели были бы еще больше, если бы не давление на рынок новостей о вспышке коронавируса в Китае в последние дни.

Основная причина такого ажиотажа — дефицит этого металла из-за растущего спроса со стороны автопрома (палладий используется для катализаторов, устанавливаемых для очистки выхлопов автомобилей). Однако несмотря на возможность хорошо заработать, очень немногие решаются на инвестиции в этот металл.

Дефицит палладия сохранится в среднесрочной перспективе, считает начальник Управления отраслей экономики Аналитического центра при Правительстве РФ Григорий Микрюков. С одной стороны, спрос увеличивает переход к экологическим стандартам Евро-6, China-6 и Tier 3 в Евросоюзе, Китае и США, то есть в странах с крупнейшими автомобильными рынками. Ослабить этот спрос может развитие электротранспорта, однако доля электромобилей в общем объеме выпуска пока крайне мала. С другой стороны, мировое предложение палладия продолжает снижаться. Это связано в том числе с истощением рудников в Южной Африке и происходит даже несмотря на рост производства палладия у "Норникеля" (за 9 месяцев 2019 года выпуск металла увеличился на 7% в годовом выражении, до 2,25 млн унций) и возобновление работ в Канаде в шахте Lac Des Ille компании North American Palladium, где планируется к 2027 году добыть 2,32 млн тройских унций (тройская униця — 31,1 грамма). По оценке ВТБ Капитала, дефицит палладия на 2020 год может составить 2 млн тройских унций..

В долгосрочной перспективе, указывает Микрюков, рост предложения возможен за счет новых проектов, в том числе добычи платиноидов на Таймыре, которую планирует начать с 2024 года предприятие "Арктик палладий", созданное "Норникелем" и "Русской платиной": запасы месторождения оцениваются в 770 млн тонн.

Несмотря на впечатляющий взлет цены, доля палладия в инвестиционной корзине граждан остается очень скромной. Так, в портфеле обезличенных металлических счетов (ОМС) клиентов Сбербанка счета в палладии составляют лишь 7%, и это всего на 2% превышает показатели 2018 года, сообщили "РГ" в банке. До середины 2018 года, когда цены на палладий начали разбег, клиенты банка, открывшие счета в палладии, планомерно выходили из инвестиций в этот металл. В банке "Открытие", напротив, спрос на палладий вырос только во второй половине 2018 года (на 30%), а в 2019 году упал на 42%. "Мы связываем это с тем, что желание инвесторов заходить в длинную позицию на исторически высоких уровнях стало значительно меньше, так как существенно возрос риск коррекции цены", — говорит начальник управления операций с товарными активами и продуктами фондирования "Открытия" Алексей Зайцев.

Несмотря на впечатляющий взлет цены (+23% с начала года и +53% за полгода), доля палладия в инвестиционной корзине граждан остается очень скромной

Через ОМС, если судить по портфелю Сбербанка (свыше 106 млрд рублей), граждане в основном инвестируют в золото (83,7%), гораздо реже — в серебро (5,5%) и платину (3,8%). В "Открытии" на палладий также приходится менее 10% остатков на ОМС, на золото — половина, остальное примерно поровну делится между серебром и платиной.

О том, что на рынке складывается структурный дефицит палладия, аналитики предупреждали еще прошлой весной, но такого быстрого роста цен никто не ожидал, указывает начальник управления торговых операций на российском фондовом рынке ИК "Фридом Финанс" Георгий Ващенко. По неофициальным данным, к скупке причастен крупный китайский трейдер металлами. Сейчас, возможно, палладий находится на пике цены, и коррекция будет не менее стремительной.

Ведущий аналитик ГК "Финам" Игорь Додонов также полагает, что неплохие фундаментальные факторы рынка палладия уже с избытком учтены в котировках, и они выглядят неустойчивыми. Слишком высокие цены и дефицит могут подтолкнуть автопроизводителей к переходу на другие драгметаллы, например, платину или родий.

Так что за счет спекулятивной активности цены на палладий могут достичь новых высот в ближайшие месяцы, но в долгосрочной перспективе вернутся в район 2 тысяч долларов за унцию (сейчас — колеблется в диапазоне 2,4-2,5 тысячи), ожидает Додонов. В то время как золоту, вероятно, в этом году еще не раз представится возможность проявить себя в качестве "защитного" актива (выборы в США, оформление Brexit, взрывоопасная ситуация на Ближнем Востоке, коронавирус в Китае...). Кроме того, центробанки отчетливо обозначили тенденцию к замещению долларовых активов золотом — она имеет все шансы продолжиться, что окажет дополнительную поддержку котировкам "желтого металла".

Где еще используется палладий

Палладиевые катализаторы применяются для очистки выхлопных газов не только в автотранспорте, но и в химической и нефтехимической промышленности. Также палладий используется в электронике и электротехнике (производство печатных плат, конденсаторов и т.д.), стоматологии, изготовлении белого золота.

Игорь ЗУБКОВ

Лучшие друзья дедушек

Интерес к бриллиантам в России снижается, на рынок пришел более экономный и рациональный потребитель, который все меньше смотрит на дорогие изделия с бриллиантами и все чаще выбирает более дешевые аналоги.

Сегодня у потребителя много "заменителей" статусных вещей — бриллиантовые серьги и норковую шубу заменили телефоны, сумки и другие аксессуары. Молодые люди ценят эмоции — они с большей готовностью потратят миллион рублей на путешествие, чем на дорогое украшение.

Покупатель ювелирных изделий с бриллиантами постепенно стареет. "Сейчас это человек среднего возраста, от 40 до 60 лет, с доходом выше среднего. Как правило, это человек, хорошо разбирающийся в том, что такое бриллианты, и он хочет иметь украшения гарантированного качества", — отмечает Дмитрий Кунцев, генеральный директор компании "Смоленские бриллианты". Молодежь, по его словам, мало интересуется бриллиантовой продукцией — для нее на первом месте не сам камень, а интересный дизайн изделия, и желательно, чтобы стоимость изделия была не запредельной. "Тенденции отрасли следуют за спросом потребителей, — говорит Эдуард Уткин, генеральный директор ассоциации "Гильдия ювелиров России". — Это и удешевление за счет облегчения веса, и переход на серебряные изделия, использование более дешевых камней".

Сегодня средний чек по рынку — 3-5 тысяч рублей, продолжает Кунцев. Если убрать серебряные изделия — то 7-9 тысяч. А продукция с бриллиантами стоит гораздо больше — средний чек начинается от нескольких десятков тысяч рублей.

По мнению Дмитрия Кунцева, если правильно выстроить маркетинг, можно вернуть интерес покупателей к драгоценным камням. Однако в падении спроса на бриллианты эксперты винят не только моду, но и низкую информированность населения о том, что такое бриллианты и почему в них стоит вкладываться.

Бриллианты гранят из самого твердого минерала в мире — алмаза. Постепенно месторождения алмазов истощаются, что делает добытые минералы особенно ценными. Так, в этом году планируется закрыть рудник Аргайл (Австралия) — самое крупное месторождение розовых алмазов в мире. Новости о его закрытии привели к колоссальному росту цен на самые редкие в мире бриллианты — розовые.

Покупатель ювелирных изделий с бриллиантами постепенно стареет. Сейчас это человек среднего возраста, от 40 до 60 лет, с доходом выше среднего

В России они тоже есть. В 2017 году был добыт крупнейший в истории России розовый алмаз, из которого огранили бриллиант (14,83 карата), который, по оценкам специалистов, может стать самым дорогим камнем российского производства. Его цена может превысить 60 млн долларов.

Классической формой бриллианта принято считать круглую в 57 граней. Однако для цветных бриллиантов, которые в мире встречаются гораздо реже, главной характеристикой является цвет. Наиболее редкие и дорогие — бриллианты розовых и голубых оттенков. Стоимость за карат таких камней достигает сотен тысяч долларов.

Некоторым ориентиром по ценам может служить так называемый прейскурант Рапапорта, который регулярно издается Геммологическим Институтом Америки (GIA). Шкала отражает среднюю розничную стоимость бриллиантов на Нью-йоркском рынке. Так, согласно последним данным прейскуранта, средняя цена круглого бриллианта размером 5-5,99 карата цветов D-E-F (практически бесцветные, без желтого отлива) и практически без вкраплений варьируется от 68 тысяч до 90,5 тысячи долларов за карат. Такой же каратности бриллиант, но уже с ярко выраженным желтым отливом и множеством вкраплений стоит около 1700 долларов за карат. С начала 2005 года по 2018 год цены на розовые фантазийные бриллианты, по данным Fancy Color Research Foundation (FCRF), выросли в 3,6 раза, на голубые — почти в 2 раза, на желтые — почти на 50%.

Современные технологии позволяют синтезировать в лабораториях большинство существующих ювелирных камней, и бриллианты — не исключение. В отличие от имитаций (например, фианита) они полностью повторяют кристаллическую решетку природных камней и точно так же преломляют лучи света, ничем не уступая натуральным бриллиантам. Стоимость "синтетики" при этом в разы ниже природных аналогов.

Пытаясь "отстроиться" от конкурентов, продающих "синтетику", производители бриллиантов подчеркивают эмоциональную составляющую натурального камня. Мировой лидер индустрии компания De Beers, запустившая в 2018 году новый бренд украшений с синтетическими бриллиантами Lightbox, четко разграничила ниши — синтетика для простых украшений на каждый день, а настоящие камни — для особых случаев, таких как помолвка или рождение ребенка.

Синтетику отличить от натуральных камней на глаз невозможно. Это позволяет мошенникам "подмешивать" синтетические бриллианты к природным и продавать их по завышенной цене. Участники рынка в один голос твердят, что на рынке много синтетики и контрафакта, которые продаются под видом настоящих бриллиантов. К сожалению, пока ситуацию урегулировать не удается.

В 2018 году минфин запустил в России проект по маркировке драгоценных камней и ювелирных изделий, который должен сделать прозрачной всю процедуру от поставок сырья до продажи ювелирных изделий конечным потребителям. Оператором внедрения информационной системы по отслеживанию драгоценностей выступает Гознак. В программу также входят необработанные алмазы, рубины, сапфиры и изумруды, серебро и золото в необработанном виде, платина и монетарное золото.

Эксклюзивная ниша

Крупные бриллианты природного происхождения продолжают расти в цене. Выращивать синтетические бриллианты свыше 3 каратов в лаборатории просто нерентабельно. По словам Елены Суховеевой, советника генерального директора компании "АЛРОСА", потенциалом роста стоимости обладают только по-настоящему редкие бриллианты — от 5 каратов и более, а также цветные камни красивых и редких, так называемых фантазийных (Fancy) оттенков. Чем лучше цвет и выше качество, чем больше размер, тем выше потенциал роста цены. Например, доходность самых редких — розовых — бриллиантов за 10 лет превысила 350%. Самый распространенный оттенок цветных камней — желтый, однако бриллиант и такого цвета может цениться очень высоко. "Цена будет варьироваться от того, насколько интенсивен и равномерно распределен оттенок, — говорит Суховеева. — Ровно прокрашенные крупные желтые бриллианты — большая редкость и стоят соответственно".

Ирина АЛПАТОВА