РБК: Хуже тренда: почему рубль ослабел в 2018 году после двух лет роста

Как слабеет рубль в 2018 году?

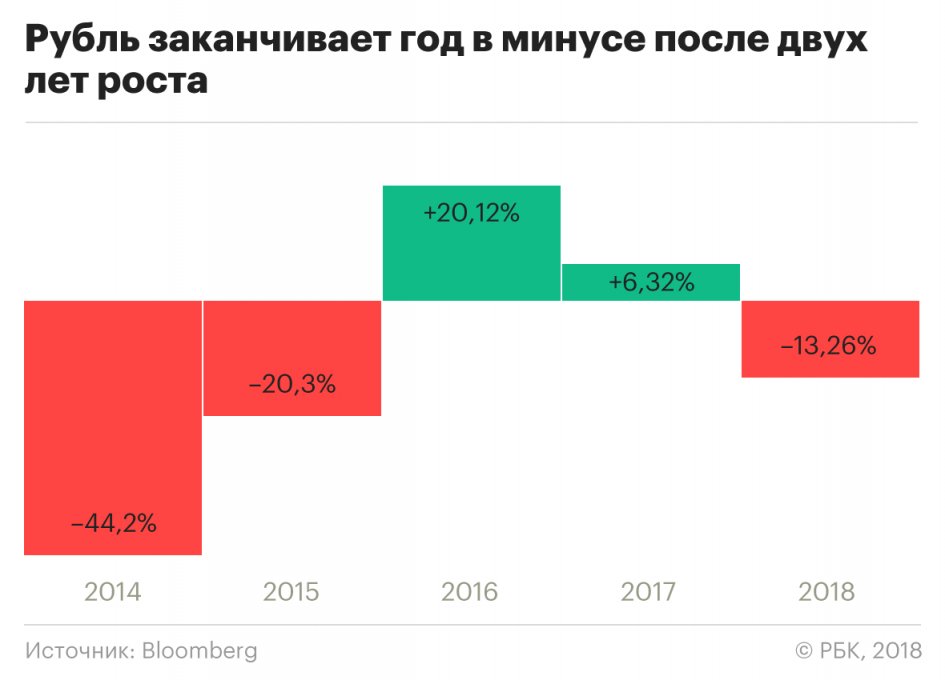

По состоянию на 12 декабря с начала года рубль подешевел к доллару на 13% и торговался на уровне 66,3 руб. за доллар (на 17:30 мск). Начинал год рубль на отсечке 57,2.

Скорее всего, российская валюта так и завершит 2018 год в диапазоне 65–67 руб. за доллар. И это будет означать, что после двух лет роста (который скорее следует называть тяжелым восстановлением после 44-процентного обвала в 2014 году) рубль вновь окажется в минусе по итогам года.

Почему это часть глобального тренда?

Но дешевеют и все валюты emerging markets. Наилучшие результаты с начала года показывают пока гонконгский доллар и тайский бат — их номинальные курсы по отношению к доллару США практически не изменились с начала года. Хуже, чем у рубля, динамика в 2018 году у валют ЮАР, Бразилии, Турции и Аргентины (от -13,5 до -50%).

Интересно, что пока тройка наихудших валют развивающихся стран в точности повторяет прошлогоднюю: бразильский реал, турецкая лира и аргентинский песо. Разница в том, что в 2018 году эти валюты падают в разы сильнее.

Сводный индекс валют развивающихся рынков MSCI Emerging Markets Currency Index, фиксирующий динамику 26 валют к американскому доллару, в 2018 году снизился на 4,6% после роста два года подряд.

Все валюты развивающихся рынков, в том числе и рубль, в 2018 году испытывали давление глобальных трендов мировой экономики — ужесточения монетарной политики США и торговых войн, говорит РБК главный аналитик «БКС Премьер» Антон Покатович.

Федеральная резервная система (ФРС) США трижды повышала ставки в 2018 году и, возможно, сделает это в четвертый раз на декабрьском заседании. Повышение ставок в США, как правило, приводит к удорожанию доллара и перетоку капиталов с развивающихся рынков в американские активы. В этом году индекс доллара (DXY), отражающий стоимость доллара относительно основных валют, укрепился на 5,3% после снижения почти на 10% за прошлый год.

«Снижение валют emerging markets, безусловно, связано с ростом долларовых ставок и сокращением баланса ФРС (Федеральный резерв фактически распродает финансовые активы, скупленные во время кризиса, с целью нормализации долгосрочных ставок. — РБК). В первую очередь на эти факторы отреагировали страны с высоким уровнем краткосрочного долларового долга и низкими золотовалютными резервами», — отмечает главный экономист Nordea Bank Татьяна Евдокимова.

Например, развивающиеся страны, чьи валюты в 2018 году обрушились на 30–50%, — Турция и Аргентина — действительно характеризуются относительно скудными валютными резервами и/или значительным уровнем долларовых долгов.

Почему валюты падают по-разному?

Дело не только и не столько в политике ФРС и сильном долларе, указывает The Financial Times: на развивающихся рынках проявились собственные проблемы, не связанные напрямую с курсом доллара. Укрепление доллара может коррелировать со стрессом на развивающихся рынках, но не оно является причиной, пишет FT. В свою очередь, Bloomberg перечисляет несколько сюжетов, которые в 2018 году влияли на развивающиеся рынки:

- торговая война США и Китая на фоне замедления китайской экономики;

- перспективы урегулирования на Корейском полуострове в результате исторических встреч лидера КНДР Ким Чен Ына с президентом США Дональдом Трампом и президентом Южной Кореи;

- турецкий валютный кризис и экономическая политика Реджепа Тайипа Эрдогана;

- эскалация санкций США в отношении России;

- убийство саудовского журналиста Джамаля Хашкаджи;

- победа кандидатов-популистов на президентских выборах в Бразилии и Мексике;

- предоставление Международным валютным фондом кредитной линии Аргентине на $56 млрд;

- дефолт Венесуэлы по внешним долгам.

Чем отличается история рубля?

Аналитики уже отмечали, что помимо общей динамики валют emerging markets на курс рубля влияют цены на нефть и геополитика. Но если раньше рост/падение нефтяных котировок коррелировало с ростом/падением курса рубля, то теперь на первый план вышел фактор санкций.

Специфический для России фактор в виде санкционных рисков был преобладающим в этом году, говорит Покатович. «Соотношение вклада в ослабление рубля трендов, которые применимы ко всем валютам emerging markets, и специфических факторов — порядка 30 к 70%», — оценил эксперт.

Основным фактором динамики рубля в 2018 году были санкции, подтверждает Татьяна Евдокимова. Они остаются основным риск-фактором и на следующий год, добавляет она.

Кроме ужесточающейся политики ФРС США и санкций вклад в ослабление рубля в 2018 году вносили закупки Минфином валюты в рамках бюджетного правила, отметил макроаналитик Райффайзенбанка Станислав Мурашов. «Весь этот год Минфин продолжал покупать валюту, что сказывалось на ослаблении рубля, как и санкции и ожидание их ужесточения. До конца года Минфин приостановил закупки валюты, рубль немного стабилизировался», — сказал Мурашов. В 2019 году влияние санкционной риторики продолжится, плюс фундаментально негативное влияние будет оказывать возобновление интервенций Минфина на открытом рынке, прогнозирует эксперт.

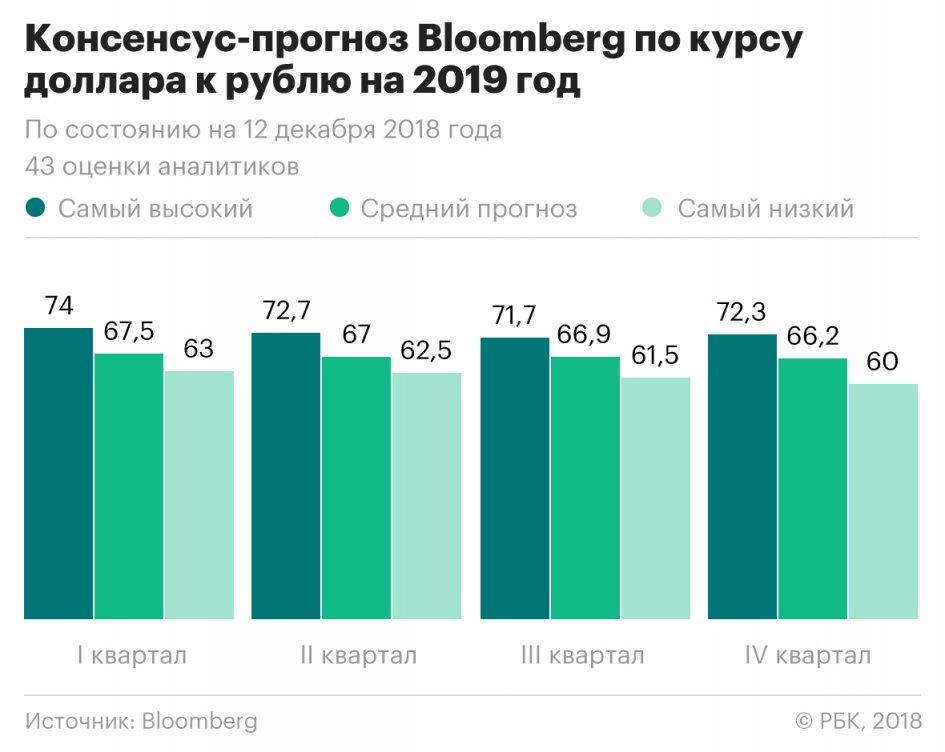

Какой курс прогнозируют экономисты?

- Если по окончании периода санкционной отсрочки в конце первого квартала 2019 года последует существенное ужесточение санкций США, а нефтяные котировки сохранятся на уровне $65–70 за баррель, средний курс доллара за 2019 год будет в диапазоне 65–67 руб., говорит Антон Покатович. Оптимистичный сценарий предполагает рост нефтяных котировок до $75–78 и укрепление рубля до 63,5–65,5 руб.

- Прогноз Райффайзенбанка на 2019 год — порядка 70 руб. за доллар, говорит Станислав Мурашов.

- «Наш прогноз на конец 2019 года — 65 руб. в паре с долларом и 80 в паре с евро», — указывает Татьяна Евдокимова.

- Оптимистичнее на рубль смотрят аналитики американских банков: по мнению Bank of America Merrill Lynch, курс доллара в 2019 году в среднем составит 62 руб. Аналитики Morgan Stanley тоже прогнозируют 62 руб. за доллар в четвертом квартале 2019 года (это подразумевает рост на 11% к уровню конца 2018 года). «Высокие доходности [российских госбумаг], хороший платежный баланс России и разумная денежно-кредитная и бюджетная политика должны поддержать валюту. В то же время «хвостовой» риск санкций остается постоянной угрозой для инвесторов», — написали они в обзоре 25 ноября.

Иван ТКАЧЕВ, Ольга АГЕЕВА