Российская газета: Банки надувают процент

Ставки по ипотеке после рекордного снижения начали расти и, скорее всего, этот тренд продолжится в следующем году. В связи с этим оптимальными сроками покупки квартиры для тех, кто рассчитывает на кредитные ресурсы, но хочет сэкономить, являются ноябрь — декабрь 2018 года, отмечают участники рынка.

Ипотечный портфель российских банков на 1 сентября 2018 года достигал 6,2 триллиона рублей. За 12 месяцев прирост составил 24 процента. Это объясняется ростом востребованности ипотеки как основного способа улучшения жилищных условий, рассказали "РГ" в Аналитическом центре госкорпорации "Дом.РФ" (Бывшее Агентство ипотечного жилищного кредитования — АИЖК). Снижение ставок за два года с уровня 12-13 процентов до сегодняшних 9 процентов было самым масштабным за всю историю. Несмотря на рост объемов выдачи ипотечных кредитов, просроченная задолженность по ним упала до рекордного уровня в 1,94 процента.

На сегодняшний день потенциал снижения ставок в краткосрочной перспективе исчерпан, полагают аналитики. Снова начать дешеветь ипотека может после окончания периода нестабильности на финансовых рынках, полагают они. Снижение неопределенности, связанной с санкционными рисками, стабилизирует ситуацию на рынке ценных бумаг и валютном рынке, ослабив давление на рост цен в экономике. "Достигнутый сейчас уровень ставок достаточно комфортен, поэтому мы сохраняем прогноз объема выдачи ипотеки по итогам 2018 года в три триллиона рублей (+50 процентов к 2017 году). Средняя ставка выдачи составит 9,5-9,7 процента, впервые за всю историю опустившись ниже 10 процентов по итогам года", — уточнили в Аналитическом центре "Дом.РФ".

Вслед за первым за четыре года повышением ключевой ставки Банка России ставки по ипотеке поднял "Дом.РФ", Сбербанк и еще несколько крупных кредитных организаций. Так, кредиты, выдаваемые "Дом.РФ" на покупку жилья на вторичном рынке, с 27 сентября подорожали сразу на один процентный пункт — с 9-9,25 процента до 10-10,25 процента годовых. Повышение ставок на покупку жилья в новостройках было не таким заметным: они увеличились на 0,25-0,5 процентных пункта — с 8,75-9,25 процента до 9,25-9,5 процента годовых.

В Сбербанке минимальная ставка на приобретение готового жилья, действующая для молодых семей, поднялась на 0,6 процентного пункта, составив 9,2 процента. Базовые же ставки на покупку готового жилья теперь достигают 9,7-10,1 процента. Ставки на приобретение строящегося жилья выросли на 0,4 процентного пункта — до 7,5 процента. Ипотека в Абсолют Банке подорожала на 0,75 процентного пункта. Теперь получить кредит на покупку квартиры в новостройке или на вторичном рынке можно под 10,75 процента годовых.

Сами банкиры называют нынешнее повышение ставок по ипотеке следствием адаптации к текущей ситуации на рынке после сентябрьского повышения ключевой ставки Банка России, а также общими макроэкономическими изменениями.

На очередном заседании в пятницу, 26 октября, регулятор принял решение оставить ставку на текущем уровне. Однако в следующем году новое повышение вполне возможно, учитывая сохраняющееся внешнеполитическое давление на Россию и вероятное ускорение инфляции, полагает Роман Ткачук, старший аналитик "Альпари". Соответственно, стоимость кредитов и, в частности, ипотеки также продолжит увеличиваться, считает он.

По прогнозу ведущего аналитика по банковским рейтингам "Эксперт РА" Екатерины Щурихиной, средневзвешенная ставка по ипотеке вырастет на 0,3-0,5 процентных пункта до конца года, приблизившись к 10 процентам. "Давление на ставку оказывает сентябрьское повышение ключевой ставки, сохранение инфляционных рисков и неопределенность с санкциями", — поясняет она. В первой половине 2019 года средняя ставка по ипотеке с высокой вероятностью превысит 10 процентов с учетом роста инфляции после увеличения НДС в начале года, не исключает Щурихина.

Средневзвешенная ставка по ипотеке вырастет на 0,3-0,5 процентных пункта до конца года, приблизившись к 10 процентам

"Политика снижения ипотечных ставок опиралась на ожидания, что ЦБ опустит ключевую ставку до 6 процентов и даже ниже, — комментирует руководитель отдела ипотеки и кредитов "НДВ-супермаркет недвижимости" Ирина Туманова. — После повышения ключевой ставки ряд банков могут попытаться оперативно отыграть неоправданно быстрое удешевление жилищных кредитов, и в ближайшие полгода ипотечная ставка у некоторых игроков может вырасти на 1,5-2 процентных пункта".

Кроме того, переход с долевого финансирования жилищного строительства на проектное, с участием банков (оно станет обязательным для всех застройщиков с 1 января), приведет к удорожанию стоимости самих квартир, считают эксперты. Исходя из этого, они советуют тем, у кого есть достаточные накопления для стартового взноса в ипотеку оформлять кредит и приобретать жилье в ближайшие месяцы, пока ставки и цены еще держатся на приемлемом уровне. "Дополнительным стимулом к покупке могут стать традиционные предновогодние акции и скидки, которые позволят приобрести собственную жилплощадь с максимальной выгодой", — напоминает Ирина Туманова.

Кстати

Наиболее популярны в России — двухкомнатные квартиры. Такой вывод по итогам проведенного опроса сделали аналитики. "МИЭЛЬ-Сеть офисов недвижимости". О том, что они живут именно в "двушках", сообщили больше трети респондентов. "Это неудивительно: двухкомнатные квартиры отвечают запросам существенной части населения, — поясняет Александр Москатов, управляющий директор брокерского департамента. — Семьи с одним ребенком, супружеские пары — все это целевая аудитория двухкомнатных квартир. Часто такой вариант является оптимальным выбором по цене и размеру. На запрос покупателей реагируют и застройщики — в самых распространенных сериях типовых домов двухкомнатные квартиры занимают около половины всего объема".

На втором месте по результатам опроса — однокомнатные квартиры, в них проживают 32 процента респондентов. Далее по убыванию идет жилье с большей площадью и комнатностью: трехкомнатные квартиры (19 процентов), многокомнатные квартиры с количеством комнат от 4 (5 процентов).

Остальные опрошенные проживают в собственных домах.

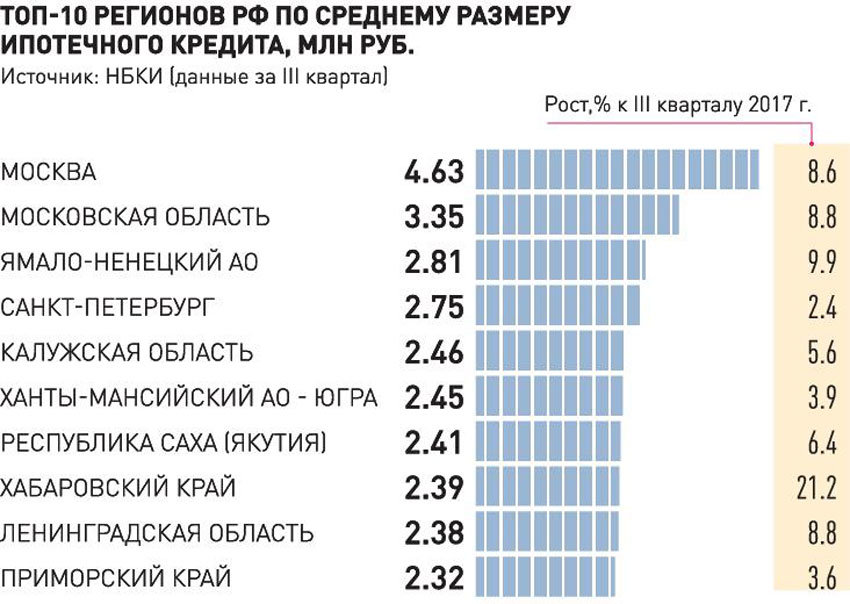

Инфографика: "РГ"/ Антон Переплетчиков/ Юлия Кривошапко

Юлия КРИВОШАПКО