Эксперты сообщили о резком росте вложений иностранцев в российские активы

На фоне стабилизации экономической обстановки инвесторы продемонстрировали возросшую уверенность в успехе вложений в российские активы, отмечается в поступившем в РБК обзоре КПМГ рынка слияний и поглощений (M&A) в 2019 году.

Главные результаты

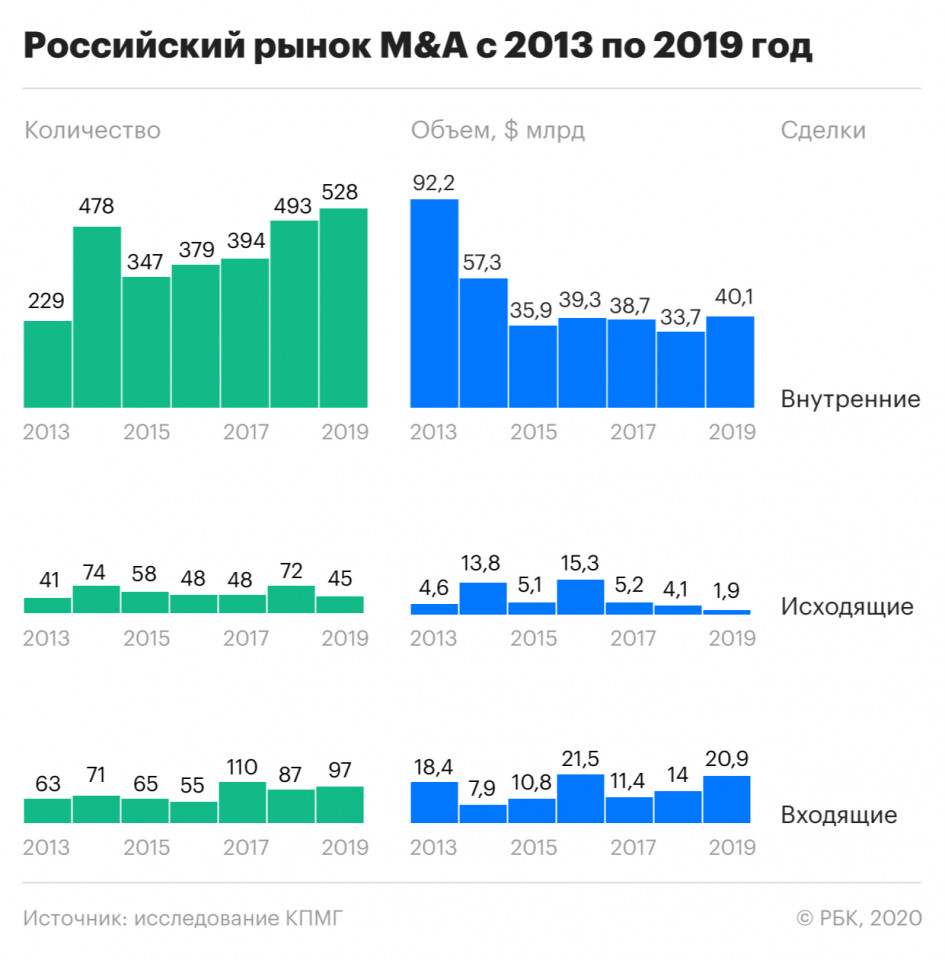

- Общая сумма сделок M&A выросла на 21,5% до $63 млрд;

- Объем покупок иностранными компаниями российских активов вырос на 49,5% до $20,9 млрд;

- Общая сумма внутренних сделок выросла на 19% до $40,1 млрд.

Результаты исследования КПМГ оптимистичнее представленных ранее данных Refinitiv (бывшее подразделение F&R Thomson Reuters). Refinitiv оценил общую сумма сделок с любым российским участием скромнее — всего $19,3 млрд и не включил в число крупнейших сделки в нефтегазовом секторе. РБК направил запрос в Refinitiv с просьбой пояснить методологию оценки.

КПМГ учитывал все сделки с любым российским участием, завершенные или объявленные в 2019 году. Обзор включает сделки стоимостью выше $5 млн и сделки, суммы которых не разглашались, в случаях, когда выручка объекта сделки превышала $10 млн.

Выход из спячки

В 2019 году инвесторы увидели явные признаки того, что российской экономике удалось успешно адаптироваться к санкциям и преодолеть зависимость от высоких цен на нефть, в значит предсказуемость доходов от вложений в российские активы растет, отмечают в КПМГ.

Работают программы адаптации к новым реалиям — бюджетное правило, нацпроекты, восполняются национальные фонды (в 2020 году объем ФНБ превысит 7% ВВП), по-прежнему низок уровень госдолга, прокомментировала РБК руководитель отдела инвестиций и рынков капитала КПМГ Лидия Петрашова. Уверенности в перспективности вложений в российские активы добавило снятие в начале 2019 года санкций с компаний «Русал», En+ и «Евросибэнерго». «Все эти факторы приводят к постепенному высвобождению отложенного с момента событий 2014 года спроса на инвестиции», — пояснила эксперт.

Переоценивать эти успехи не стоит, скептичен начальник отдела инвестидей «БКС Брокер» Нарек Авакян. «Общий размер российского рынка в 2019 году составил чуть более 1% от глобального рынка слияний и поглощений и практически вдвое меньше рекордного 2013 года», — отметил эксперт.

Арктический драйвер и первое IPO за два года

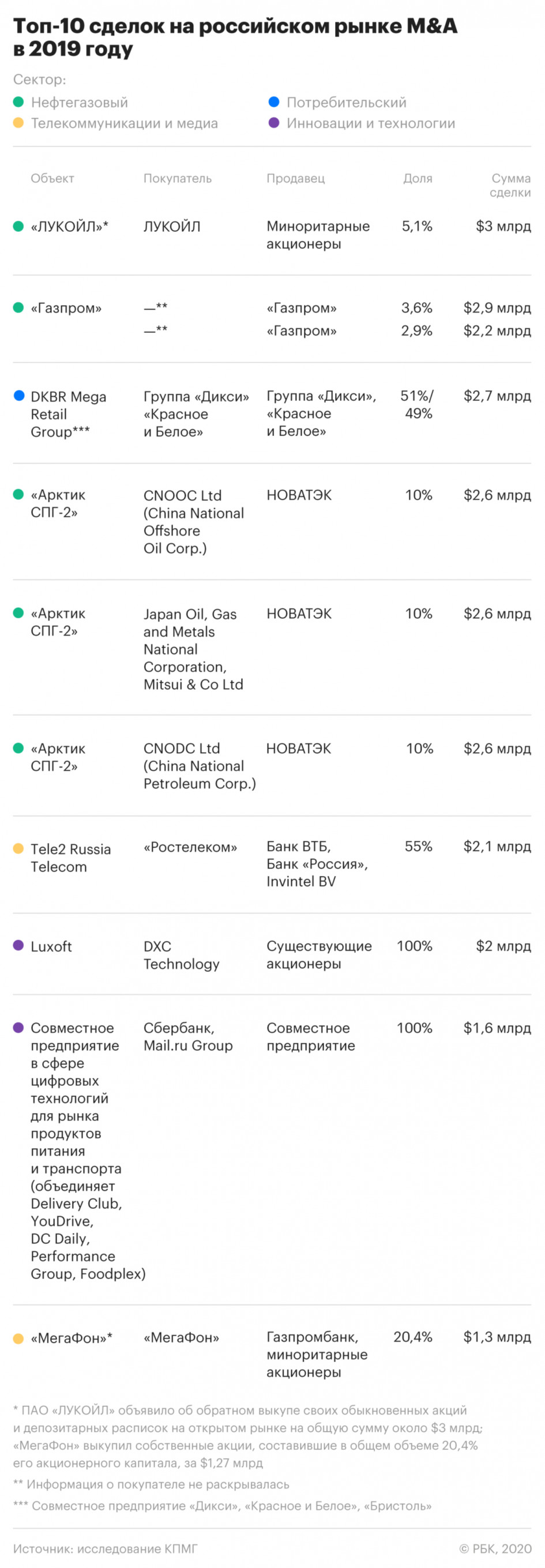

Значительная часть общего объема рынка M&A (34%) пришлась на сделки в нефтегазовом секторе. Прошедший год ознаменовался бумом инвестиций в проекты сжиженного природного газа (СПГ). Ключевым драйвером всего российского рынка M&A в 2018-2019 годах стали сделки НОВАТЭКа по продаже долей в проекте «Арктик СПГ-2» Total в 2018-м и с китайской CNPC и японской Mitsui в 2019 году.

- Общий объем сделок в нефтегазе вырос на 53% до $21,7 млрд, количество сделок практически удвоилось — с 32 в 2018 до 59 в 2019 году.

Второе место и по объему инвестиций и по сделок занял сектор инноваций и технологий — 12% общей суммы сделок на российском рынке M&A. В числе главных событий — продажа разработчика с российскими корнями Luxoft американской DXC Technology почти за $2 млрд, покупка акций Avito южноафриканской медиагруппой Naspers, а также IPO рекрутингового агентства HeadHuner (hh.ru) — первое IPO российской компании за два года.

Продажа непрофильных активов банков

Другим основным драйвером активности на рынке стал сектор недвижимости и строительства. Как отмечает КПМГ, за посткризисные годы в крупнейших российских банках и фондах накопилось много проблемных и непрофильных активов — недвижимости, девелоперских проектов и тп. Банки сформировали соответствующие резервы, что открывает возможности для продажи активов на рыночных условиях.

При этом через государственные банки растет участие государства в сфере строительства и недвижимости. Так, группа ВТБ почти втрое увеличила долю в крупнейшем застройщике жилья ГК «ПИК» — до 23,05%. Параллельно с усилением участия государства происходит передел собственности среди частных инвесторов. В результате слияния с АО «ЛидерИнвест», ранее принадлежащего АФК «Система», группа «Эталон» укрепила свои позиции в числе лидеров на строительном рынке.

Инвестиции из США и Азии

- Объем сделок по покупке российских активов американцами вырос с $0,2 млрд в 2018-м до $3,4 млрд в 2019 году;

- Инвестиции из Европы, наоборот, снизились с $5,9 млрд до 5,9 млрд;

- Объем покупок из стран Азиатско-Тихоокеанского региона за год вырос более чем в три раза — с $2,4 млрд до $8,2 млрд;

- Приток инвестиций из стран Ближнего Востока снизился с $4,8 млрд до $2,7 млрд.

Инвестиции же российских компаний в покупку иностранных активов продолжили снижаться. Общий объем исходящих сделок сократился вдвое — с $4,1 млрд в 2018-м до $1,9 млрд в 2019 году.

В 2019 году российские компании больше избавлялись от приобретенных ранее зарубежных активов, чем покупали новые. Но КПМГ видит в продаже российским бизнесом зарубежных активов возможность для реинвестирования капитала в покупку внутренних активов.

По прогнозу экспертов, начало нового инвестиционного цикла в 2020 году и нацпроекты способствуют умеренному росту инвестиционной активности. В центре внимания инвесторов по-прежнему останутся нефтегазовый сектор, инновации и технологии. Количество сделок будет расти в потребительском секторе, а также в недвижимости и строительстве.

Ольга АГЕЕВА