Forbes Russia: Денежный затор. Стоит ли России отказываться от заемных средств

Несмотря на существенное ухудшение отношений с Западом, особенно после 2014 года, или, возможно, благодаря этим обстоятельствам российская экономика перешла к новой модели функционирования, которую можно кратко описать как «стабильность превыше всего».

Как мы хорошо знаем, стоимость нефти — это залог положительного развития для многих компонентов российской экономики: бюджета, предприятий, банков. Сейчас динамика нефтяных цен выглядит неплохо. Можно даже предположить, что нет необходимости в их росте до $100 за баррель или даже выше.

Избыток денег

Складывается парадоксальная для современной России ситуация: деньги некуда вкладывать. Банковская система испытывает хронический избыток ликвидности, который теоретически мог бы пойти на финансирование дефицита бюджета и помочь финансированию государственных программ, направленных на повышение темпов роста экономики.

Но ключевая ставка настолько привлекательна, что размещение банковской ликвидности на депозиты в Банке России или в его облигации приносит практически тот же доход, что платит Минфин. В ОФЗ деньги нужно вкладывать на годы, а в ЦБ их можно отдать на несколько дней, в крайнем случае месяцев.

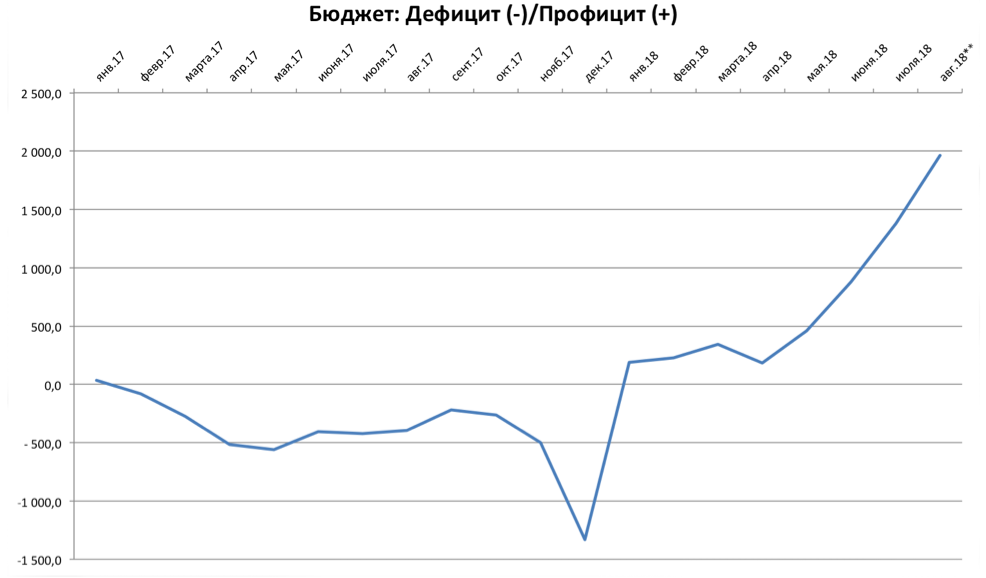

Более того, и Минфин неожиданно оказался в забытой за последние четыре года ситуации, когда средства из Фонда национального благосостояния (ФНБ) больше не нужно тратить на финансирование бюджетного дефицита, а наоборот, необходимо найти способ перевести дополнительные доходы в валюту и при этом не разбалансировать валютный рынок. Дефицит бюджета буквально за полгода-год превратился в профицит, и возникает резонный вопрос: а нужно ли вообще заимствовать деньги на рынке, если задачи покрывать дефицит уже больше нет?

Нужно отметить, что рынок государственного долга выполняет важную макроэкономическую функцию формирования долгосрочных процентных ставок. Но как показал достаточно короткий кризисный период (последние 3-4 месяца), ставки по ОФЗ движутся синхронно вверх или вниз в зависимости от появления/исчезновения новых санкционных угроз либо повышения ставки Банком России.

Таким образом, на сегодняшний день есть только две «государственные» ставки: «короткая», основанная на ключевой ставке ЦБ, и «длинная» (в основном для иностранных инвесторов), базирующаяся на оценке премии за риск Минфина против риска госбанков. При этом неизвестно, какой риск для иностранцев более существенный — госбанков или Минфина.

В любом случае при инфляции 3-5% государственные заимствования под 8% годовых и выше являются весьма дорогим удовольствием. Особенно когда казна быстро пополняется деньгами от растущей нефти. В этой связи Минфин и принимает раз за разом решения о признании некоторых аукционов несостоявшимися.

Чего ждать в будущем

Вероятно, рынок будет пребывать в «летаргическом сне», зажатый с одной стороны высокой ключевой ставкой, а с другой — высокой ценой на нефть, приносящей бюджету дополнительные доходы. В такой ситуации ни иностранцы, напуганные возможными санкциями против госдолга, ни банки, комфортно хранящие средства на счетах в ЦБ, ни сам Минфин, без труда решающий бюджетные проблемы, не заинтересованы в том, чтобы рынок расширялся.

Остается вопрос: а нужен ли рынок госдолга в условиях, когда страна может решать свои бюджетные проблемы за счет сырьевого экспорта (текущих доходов или накопленных фондов)?

Подсказку можно найти в ситуации, сложившейся в Саудовской Аравии, когда после падения цен на нефть в 2014 году страна, не желая девальвировать национальную валюту и снижать уровень жизни населения, была вынуждена финансировать резко выросший дефицит бюджета за счет быстрого наращивания государственного долга.

В этом контексте остается открытым вопрос, какой инструмент больше подходит для стабилизации в условиях неблагоприятного изменения внешней конъюнктуры — девальвация или рост госдолга. Первый — проще и быстрее, но болезненнее, второй — сложнее и имеет длительные последствия, но значительно более мягкий для населения.

Так или иначе, поддержание рынка ОФЗ в боевом состоянии является жизненной необходимостью, как показал опыт 2014-2017 годов.

Константин КОРИЩЕНКО, Forbes Contributor