Коммерсант: Инвестиционный наобум

Последняя версия макроэкономического прогноза Минэкономики до 2018 года предполагает, что уже в следующем году экономика России восстановит объемы инвестиционного импорта — закупка производственных линий, станков и машин на частные деньги, как и рост зарплат, с 2017 года обеспечат устойчивое увеличение ВВП. Впрочем, в прогнозе не обсуждается самый важный вопрос: что именно заставит российских частных инвесторов поверить в перспективы отечественной экономики и вкладываться только в Россию.

Новая версия макроэкономического прогноза на 2015 и 2016-2018 годы представлена Минэкономики 10 апреля в Белый дом — предполагается, что документ будет обсуждаться на заседании правительства в будущий четверг. Базовый сценарий прогноза должен стать основой трехлетнего бюджета.

Новый документ, как отмечают в ведомстве Алексея Улюкаева, учитывает замечания, данные кабинетом министров на совещании 25 марта, и уже состоявшееся заметное ухудшения прогнозов по России Всемирного банка и МВФ (см. "Ъ" от 2 и 14 апреля). По сравнению с его предыдущей версией (см. "Ъ" от 26 марта) базовый сценарий был ухудшен лишь незначительно: средняя цена нефти в 2015-2018 годах снижена с $68,8 до $65 за баррель: на 2015 год министерство вернулось к среднегодовой цене барреля на уровне $50 (в предыдущей версии $60), но по-прежнему ждет ее роста до $80 в 2018 году.

Основные макроэкономические показатели в силу этого также отличаются от ранее опубликованных цифр, хотя содержательных изменений не так много. Например, исходя из гипотезы о том, что во втором полугодии 2015 года рубль будет укрепляться, экономисты ведомства снизили ожидаемый показатель инфляции на конец года с 12,5% до 11,9%, хотя в Минэкономики признают вероятное дальнейшее ослабление курса рубля и последующий всплеск цен основным риском прогноза.

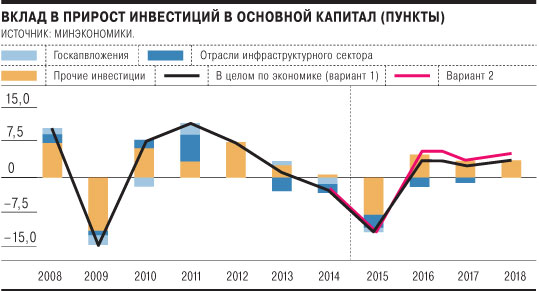

Из-за снижения цены нефти на $10 за баррель в 2016 году резкого отскока экономики к росту теперь модель не демонстрирует — позитивные ожидания должны реализоваться в 2018 году. Впрочем, уже со следующего года (на низкой базе) экономика должна вернуться к росту — на скромном уровне 2,3%. Поддержать его, по планам ведомства, должно восстановление запасов — категории, качество наблюдения за которой в российской экономике, по мнению аналитиков и самого Росстата, оставляет желать лучшего. Но в Минэкономики убеждены: в 2015-м произойдет резкое сокращение запасов, и, после того как накопление основного капитала рухнет на 10,7%, в 2016 году динамика этого показателя, задающего в теории уверенное экономическое развитие, вернется к росту на уровне 3% годовых.

К устойчивому экономическому подъему Россия, согласно этим планам, вернется уже в 2017 году. "В среднесрочной перспективе возобновление промышленного роста и увеличение реальных располагаемых доходов домохозяйств станут определяющими внутренними факторами для резкой активизации инвестирования и начала восстановления потребительского спроса",— считают в министерстве, полагая, что за 2016-2018 годы падение внутреннего потребительского и инвестиционного спроса в 2014-2015 годах будет полностью отыграно. Стагнация выпуска, экспорта и падение инвестиций топливно-энергетического комплекса, впрочем, продолжится, динамика чистого экспорта перейдет в область отрицательных значений (будет тормозить рост ВВП), а неэнергетический экспорт должен увеличиваться темпами 3-4% в год, притом что за 2016-2017 годы будут преодолены все негативные эффекты девальвации реального эффективного курса рубля 2015 года.

Хотя даже в тексте прогноза обнаруживается явный дефицит ссылок на конкретные инвестиционные идеи и проекты, а также очевидное отсутствие новых госинвестиций в обозримом будущем, его авторы обнаруживают основной источник инвестиционного роста вне энергетического сектора, мало того, в частной экономике — точнее, в обработке, направленной на удовлетворение промежуточного и конечного потребительского спроса, в строительстве и в торговле. Отметим, почти все экономисты констатируют, что существенное падение активности в строительстве — одна из основных проблем, которая вызвана событиями 2014-2015 годов.

При этом в том же прогнозе констатируется, что единственное, на что стоит рассчитывать отрасли производства стройматериалов,— реализация федеральной адресной инвестиционной программы, тогда как приложение N1 к прогнозу подробно обсуждает общее сокращение госрасходов на 2016-2018 годы, в том числе и по ФАИП. Резкое удорожание после девальвации рубля иностранного промышленного оборудования делает неинтересным для инвесторов вложения в большую часть видов обработки (российское промышленное оборудование их сейчас практически не интересует). Восстановление же в торговле натыкается на обвал частного спроса в 2015 году.

При условии сохраняющихся взаимных санкций и дорогого кредита ожидаются "структурные изменения источников финансирования инвестиций". Смысл таких изменений банален: доля собственных средств компаний в финансировании капвложений должна превысить половину (45% в 2013 году). Вместе с этим частным компаниям необходимо решить нетривиальную задачу увеличения реальных зарплат, снизив показатель чистого оттока капитала с $110 млрд в 2015 году до $40 млрд в 2018 году, и уже со следующего года опережающими темпами ввозить инвестиционный импорт.

Сама по себе идея восстановления экономики через ускоренный импорт оборудования не выглядит совершенно нереализуемой — но плохо совместима и с приоритетными задачами ЦБ (относительно стабильный плавающий рубль при низкой инфляции), и с наращиванием внутреннего спроса. Напрямую прогноз Минэкономики не упоминает репатриацию капиталов из России, которые в теории могли бы заместить отсутствующие из-за санкций иностранные инвестиции. Впрочем, вряд ли пакеты законов о деофшоризации и налогообложении контролируемых иностранных компаний способны привести к росту инвестиций в масштабах, ожидаемых Минэкономики,— а правительства стран Запада вряд ли намерены активно изгонять со своих территорий капиталы российского происхождения для запуска стабильного роста российского ВВП.

Алексей ШАПОВАЛОВ, Денис СКОРОБОГАТЬКО, Дмитрий БУТРИН