Российская газета: ПИФы и мифы

Отдохнув на праздниках, рубль в первый рабочий день 2015 года ожидаемо просел по отношению к доллару и евро. Российский фондовый рынок тоже торговался в минусе и виной тому — нефть. Но у него есть перспективы, уверены эксперты "РГ" и те граждане, которые вкладываются в ПИФы, могут заработать.

Официальный курс рубля, установленный Центробанком на сегодня, составляет 74,35 рубля за евро и 62,74 рубля за единицу валюты Нового Света. В то же время в процессе торгов значения были гораздо более высокими, так, евро в один момент подрос до 75,07 рубля.

Пока у рубля нет шансов на серьезное укрепление, считают эксперты "РГ". На данный момент его сдерживают два фактора. Во-первых, это нефть, стоимость которой за новогодние праздники снова снизилась, откатившись за отметку в 50 долларов за баррель. Февральские фьючерсы на нефть марки Brent на Лондонской бирже (а именно от этого сорта отсчитывается с 8-10-процентным "дисконтом" цена российской нефти Urals) к 11.29 вчерашнего утра упали в цене до 48,74 доллара за баррель. Цена февральских контрактов на легкую нефть марки WTI опускалась до 47,17 доллара за баррель. Падение "обеспечил" Goldman Sachs, аналитики которого спрогнозировали цены на американскую нефть марки WTI на уровне 40 долларов за баррель. По их мнению, именно такая стоимость позволит сбалансировать рынок.

К инвестициям в акции фондового рынка в 2015 году надо подходить с осторожностью, уверены эксперты

Кроме этого негативное действие на рубль оказали и международные рейтинговые агентства. Так, Standard & Poor s на этой неделе планирует пересмотреть суверенный кредитный рейтинг России. А на прошлой неделе Fitch Ratings снизило долгосрочные рейтинги дефолта России в национальной и иностранной валютах с показателя "BBB" до "BBВ-". Впрочем, тут ситуация двоякая и в экспертной среде все чаще звучит мнение об определенной ангажированности таких подсчетов.

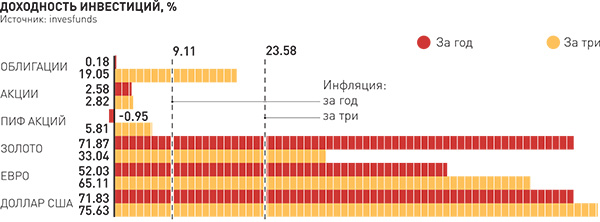

Тем более что "спасительная гавань" для инвестиций все-таки присутствует. И, как ни странно, это ПИФы. По данным портала Investfunds.ru, из 278 открытых фондов, которые предоставили данные с 31 декабря 2013 года по 28 ноября 2014 года, 63 показали доходность выше официальной инфляции. Ее, напомним, Росстат определил в 11,4 процента.

Причем целый ряд паевых инвестиционных фондов смогли обеспечить своим клиентам доход выше 70 процентов. А ряд тех, кто "подбил" отчетность по 31 декабря 2014 года, смогли даже перейти за планку 100-процентной доходности пая.

И все же к выбору ПИФа и инвестициям в акции российского фондового рынка нужно подходить с осторожностью, считает финансовый аналитик Сергей Суверов.

"Прежде всего стоит задуматься о том — вкладывать ли деньги в фонды акций. Вполне возможно, что суверенные российские рейтинги будут снижены и в результате это вызовет продажу инвесторами российских ценных бумаг. Соответственно их стоимость упадет", — предположил он.

Но альтернатива все-таки есть.

"По-прежнему будут популярны фонды иностранных акций, так как американская экономика показывает хорошие темпы восстановления, у них падает безработица. В Европе тоже планируется количественное смягчение, что вызовет рост акций европейских компаний.

Стоит, полагает эксперт "РГ", обратить внимание и на облигационные фонды. Причина проста: "Есть вероятность, что уже в первом квартале 2015 года Центробанк начнет снижать процентную ставку, что в свою очередь позитивно скажется на стоимости облигаций. Но снижение суверенного рейтинга остается риском для таких вложений. За ситуацией нужно следить и входить на рынок, если оно состоится и цены упадут. А никак не раньше", — считает Сергей Суверов.

В то же время 2015 год, подчеркивает он, в целом достаточно рискован для инвестиций, но зато есть возможность увеличить доход за более короткий срок, чем раньше.

"Интересная ситуация с длительностью вложений. Если раньше считалось, что свободные деньги лучше вложить в ПИФ года на три и забыть про них, то теперь расклад сил в экономике может измениться достаточно быстро. Поэтому стоит рассмотреть "короткие инвестиции" длительностью на год или даже на полгода. А дальше уже действовать по ситуации", — резюмировал он.

Тарас ФОМЧЕНКОВ